泰禾又有债务违约,要求救了?专家称:万科仅限是“拍了拍”泰禾的动作

拖欠你的债务!

8月1日凌晨,泰和集团发出通知,泰和集团"18太和01"将无法按时支付本金和利息,这一公告一经发布,泰和就更难将万科引入困境。

7月31日上午,泰和正式宣布"白骑士",为期数月。泰和集团与万科子公司发出通知,签署股权转让框架协议。在符合交易条件的条件下,19.9%的股份以每股4.9元的转让价格转让,总价约24.3亿元。

根据泰和集团此前对深圳证券交易所年度报告询问函的答复,截至7月7日,泰和集团尚未偿还270.65亿元人民币,今年到期债务将达555.11亿元。

在著名经济学家宋庆辉看来,如果万科的收购成功,将对解决太和集团的高额债务产生一定影响。然而,泰和集团尚未偿还270.6.5亿元,但万科以24.3亿元的转让价格收购了万科的股票,太和的债务可以说是杯水车薪,良性影响不大。

泰和最终选择万科作为"战争投票"的原因是什么?万科收购泰和集团对太和集团的后续发展有何意义?这次获得万科转移资金后,泰和集团的目的是什么?如果万科收购成功,对太和集团高负债有何影响?太和集团打算如何偿还尚未偿还的剩余款项?

在回答上述问题时,"商学院"的记者给泰和集团的品牌发了一份采访大纲,对方回答说:"一切都是以公告为基础的。

截至泰和集团公告公布之日,泰和投资持有的所有上市公司股份均已被冻结,99.07%的股份已被质押。因此,在转让前,泰和集团还需要资金来完成解除质押或取消冻结手续的过程。万科决定购买太和股份的原因是什么?这对万科有何影响?万科向泰和集团支付了24.3亿元的台和投资,在解冻前或解冻后?你能解决太和的金融危机吗?

作为回应,"商学院"记者向万科品牌发布了采访大纲,"这是万科的投资行为,向其行业合作伙伴伸出了积极的援手。我们希望帮助泰和走出困境,逐步恢复正常的商业秩序。"但是,股权转让能否最终实现,取决于能否满足相关的前提条件,还存在不确定性。

战争的成功仍然存在不确定性。

从转让协议中得知,万科收购泰和集团股份是有条件的收购。

根据转让协议,泰禾可以通过制定债务重组方案并与债权人达成一致,支持泰禾的持续经营,并得到泰禾和万科的一致认可。万科已完成泰禾的转让,并就问题的解决方案和拟进行的交易达成一致。不存在影响建议交易的重大问题。 同时,不存在影响公司持续经营的重大问题或重大不利变化。 根据公告,股权转让完成后,万科将协助标的公司完善公司治理,盘活存量资产,支持标的公司正常运营。

上述转让协议表明万科对泰和集团的责任不承担连带责任。

值得注意的是,万科对泰和的经营和债务没有任何责任,也没有责任向有关方面提供任何信贷增强措施或财政支持。" 事实上,泰和集团目前是太和投资的最大股东,持有 48.97% 的股份,实际控制的是黄其森。截至公告公布之日,泰和投资所持上市公司的全部股份均已被冻结,99.07% 的股份已作质押。因此,在转让前,泰和集团还需要资金来完成解除质押或解除冻结手续。至于取消冻结所需的资金,解冻的时间仍不清楚。

他说:"泰和集团并没有清楚回应承诺股票解冻的时间。而且这次收购也可以说是" 雷声大,雨点小 "。截至 7 月 7 日,泰和集团尚未偿还 270.65 亿元人民币的债务,今年到期债务将达 555.11 亿元。对于泰和来说,如何解除股权冻结,偿还到期的债务,仍然需要大量的资金。即使泰和集团能够成功撤除其质押股票,万科以 24.3 亿元收购股票基金,仍不能满足太和 270.65 亿元的到期还款额。

据了解,2012 年至 2017 年,太和集团通过高杠杆模式实现了彻底扩张,其总资产从 2012 年的 136 亿元增长到 2017 年的 2064 亿元,其次是债务总额 1813 亿元,其中计息债务达到 1355 亿元。事实上,太和集团因偿债压力而导致的 "高周转率 + 高杠杆 + 低周转率" 模式早已喘不过气来。早在 2019 年,太和集团就继续将资产出售给现金。

在海通证券的报告分析中,泰和发展模式的高杠杆率加剧了企业经营的脆弱性,对偿债能力提出了更高的要求。因此,海通证券发布报告认为,高杠杆率博弈必须具有高周转率,高成本融资难以维持。

根据泰和集团过去三年的年报,该公司一直严重依赖高成本的非银行贷款。2017年至2019年,企业非银行贷款占贷款总额(银行贷款+债券+非银行贷款)的比例分别达到61.18%、61.27%和61.43%。与此同时,非银行贷款的融资成本也从2017年的8.67%逐年上升至9.17%和10.65%。除银行贷款外,太和集团银行贷款和企业债券的融资成本分别从2017年的7.14%和7.27%上升到8.48%和9.07%,各种渠道的融资成本全面上升。海通证券(HaitongSecurities)报告认为,长期高企的融资成本侵蚀了企业利润,进一步加剧了债务繁荣。

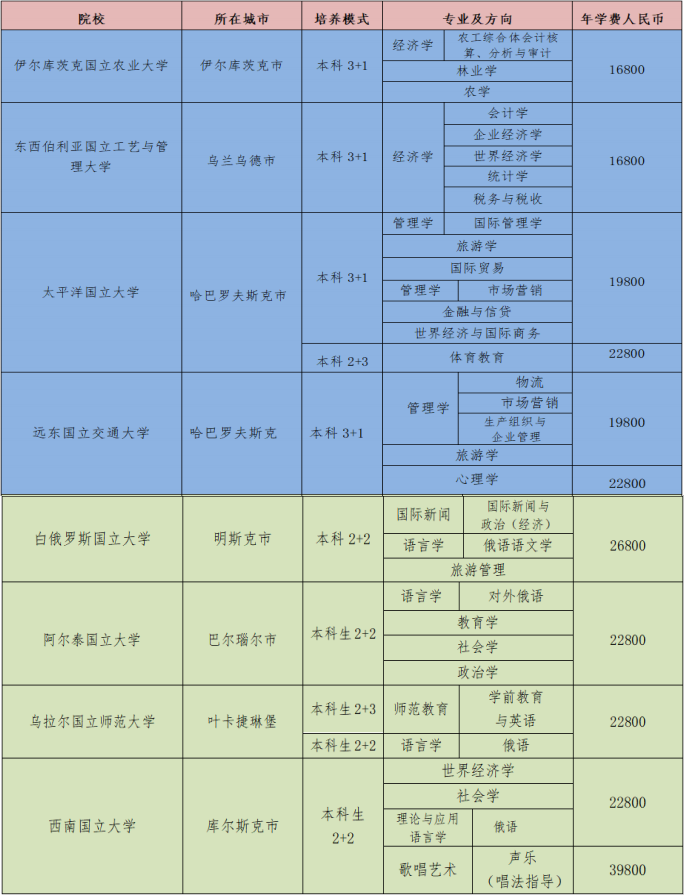

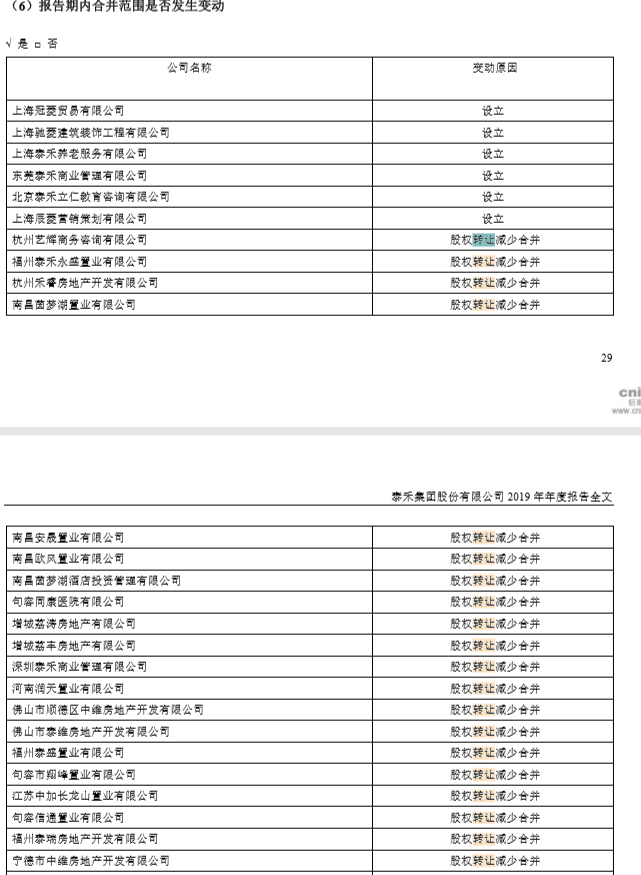

转让项目是泰和集团自救的途径之一。根据天丰证券发布的报告,自2019年以来,泰和集团已转移了多家公司的股份。从2019年3月25日至2019年9月27日,转让股价已高达125.87亿元人民币。

太和集团的转让在2020年继续进行。2020年6月24日,泰和集团宣布,增城立涛房地产有限公司和增城立丰房地产有限公司19%的股份将出售给五矿信托。股权交易的考虑金额为8.53亿元,交易总金额为10.99亿元。事实上,早在2019年,泰和就已将广州增城两个项目的部分股份出售给石茂房地产和五矿信托。

根据太和集团2019年年报,泰和集团实现营业总收入236.21亿元,比去年同期下降24%,上市公司股东净利润4.66亿元,比去年同期下降82%。根据太和集团2020年季度报告,太和集团拥有货币资金55.53亿元(206.43亿元)。一年到期的非流动负债为607.4亿元,很难用现金弥补短期债务。

此外,根据协议,在协议签署后,目标公司的二级市场收盘价的90%,在标的股票向深圳证券交易所申请转让的前一天,低于每股4.90元,万科有权要求太和集团根据当时目标公司股票二级市场收盘价的90%下调股票转让价格。"泰和集团承诺签署相应的协议文件,根据万科当时的具体要求调整每股价格和总转让价格。

截至2020年7月31日,泰和集团股价从开盘价6.58元/股继续下跌,当日泰和集团股价为5.94元/股。泰和集团股价在交割日是否与万科的转让价格保持一致仍有待观察。

诸葛亮搜索数据研究中心的分析师陈晓认为,万科所持的太和集团股份是出乎意料的,但可以看出,万科的举动也是经过仔细考虑的。"毕竟,泰和将战争投资引入太和集团已有两个多月之久。在华润、厦门国际贸易等接触之前,竞购还没有实施,万科也设定了先决条件,以20%的低价买入股票。是一项成本效益更高的交易。然而,在万科这场战役也建立了严格的前提下,台和需要解决自身的债务危机,万科正式收购,泰和的资本危机已不再是行业中的一个秘密话题,因此战争的成功仍是不确定的。

泰禾有什么好资产吗?

万科於亮曾高呼:"如果你想活下去,就得少拿些土地。" 在 2020 年上半年,万科在宽松的土地收购环境下没有主动收购土地。这次收购泰和集团或许能够获得优质廉价的土地资源和项目。

根据 2019 年年度报告,到 2019 年年底,泰和集团土地储备总面积为 130398 万平方米,总建筑面积为 3270.14 万平方米,其余可开发建筑面积为 10115 万平方米,覆盖福建、北京、天津、河北、长江三角洲、珠江三角洲等地区。但根据泰和集团此前公布的资料,太和集团未售土地面积主要分布在福建省,达 50%。福建省的主要布局城市是福州、漳州。

陈晓认为,泰和集团拥有大量的土壤储备资源,万科此举也是一个以低成本扩大土壤储存的机会。第三,万科在地下经营业绩谨慎,是前三大销售退出,在行业竞争日益激烈的同时,万科也在寻找提升规模的机会。

对于泰和的债务危机,天丰证券的报告分析称,高杠杆率、激进扩张仍是高风险住宅企业的共同特征,激进扩张是诱因,高杠杆是结果,如果控制不当,可能会导致资本链的断裂。高端路线、商业地产和无序的多元化扩张可能面临还款缓慢、资金大量的问题,这可能会影响房地产企业的信贷资格,是房地产债券投资的重点。当然,归根结底,一切都是企业管理的问题,也就是人的问题,警惕一些混乱的管理,企业的高层动荡。

2020 年 6 月 30 日,万科在大梅沙万科中心召开了股东大会。万科董事会主席於亮提出:"房地产业银时代的特征越来越明显,行业快速发展的时代已经很遥远了。" 从土地分红到财务分红,这一行业发展的决定性因素是管理红利的时代。" 可以看出万科将在一个非常重要的位置上完善管理体制。如果万科成为太和的第二大股东,他可以给太和集团一些管理上的建议。

而在资深房地产评论家薛建雄看来,万科只是 "射击" 泰和集团,可以活着投票,死的时候我没有说。事实上,万科的一群职业经理人给了黄启泰一个人情,背后的成本不得而知。薛建雄认为,事实上,泰和的主要资产一直被石茂收购,留下了一些有问题的资产和巨额负债。

现在泰和集团官方债务违约,在中虹之前,中国资本、银价从过去的经验教训中,泰和集团将走出金融困境,让我们拭目以待。